来源:长平投研

(资料图片)

(资料图片)

9月2日,香港交易所的披露文件显示,巴菲特旗下的伯克希尔哈撒韦公司(Berkshire Hathaway Inc.)又卖出171.6万股比亚迪H股(01211.HK),平均价格262.72港元/股。

持股记录显示,自8月下旬以来,伯克希尔持有比亚迪H股数量累计减持1157.9万股,占已发行的投票权股份百分比由19.92%降至18.87%。加上不久前披露的628.1万股减持记录,最近两个月,巴菲特已累计减持比亚迪1786万股。

今年7月12日,比亚迪H股曾出现一次大跌,单日跌幅近12%,A股也下跌近5%。当时就有媒体发现,有20.49%的比亚迪股权进入了香港交易所中央结算及交收系统(CCASS)。而这些股份恰好是比亚迪大股东、“股神”巴菲特的伯克希尔持有的股份数( CCASS数据显示,比亚迪在该系统流通的股份总数由7月7日公司已发行股份、认股权证和单位总数的79.44%,上升至7月11日的99.93%, 这20.49%的股份,正好对应巴菲特旗下公司所持的比亚迪股份数量)。

港交所CCASS系统会披露代客持股的中介机构持股数量与变动情况,港股上市公司的长期股东需要进行转仓或买卖时,需要先在CCASS系统内将股份注册,通过券商等中介机构代为操作买卖。

伯克希尔2020年底的重仓股

对于投资人的惊慌,比亚迪当时回应称,根据港交所及证监会相关规则,大股东减持需进行权益申报,查阅港交所权益披露平台,未显示减持信息,以股东权益申报为准。

看来那就是减持的前奏。现在,对于巴菲特是否会全部清空比亚迪持股,外界都只是猜测,对减持原因也众说纷纭,如获利已经足够,对比亚迪基础业务有所担忧,巴菲特的投资理念或伯克希尔的投资风格有些变化,等等。

9月2日周五,比亚迪H股收盘于228.4港元/股,过去两周股价累计下跌18.25%。

比亚迪的基本面仍然强劲。9月2日晚间,比亚迪披露产销数据显示,公司8月新能源汽车销量再创新高至17.49万辆,同比增长184.84%;1月至8月累计销量97.88万辆,同比增长267.31%。

只买过两只中国股票

2008年9月,巴菲特在搭档芒格的推荐下以8港元/股的价格建仓比亚迪,斥资18亿港元(约2.32亿美元)买入2.25亿股,持股比例为8.25%。这笔投资,巴菲特坚守了14年,没有做过任何调整,一直持有到今年。

巴菲特当时是通过旗下公司 MidAmerican能源控股公司 入股比亚迪的。MidAmerican现名为伯克希尔哈撒韦能源公司,Berkshire Hathaway Energy,是美国公用事业巨头之一。

在此之前,巴菲特在二级市场第一次买入的中国股票是中国石油(00857.HK)。巴菲特在2005年的伯克希尔年会上透露,中石油这笔投资是几年之前操作的,投入了4亿多美元。从2003年4月开始,巴菲特以每股约1.6港元买入中国石油H股,最终持有23.4亿股的中国石油股票,成为中国石油第二大股东。

巴菲特买入中石油时,他认为价格很低,比尤科斯石油公司 (Yukos)便宜多了,市盈率只有3倍,而且中石油当时负债水平不太高,公司还计划将 45% 的盈利用于现金分红。当伯克希尔持有的中石油 H 股达到总股份的1.3% 时,需要在港交所披露。巴菲特本来希望能再多买一些,可披露以后,股价就涨起来了。

这笔投资在2007年下半年全部抛出,回报至少在7倍以上。

比亚迪收益远超中石油

曾有来自大连市的消息说,巴菲特2007年还在中国设立合资企业IMC国际金属切削(大连)有限公司;此外,2008年可口可乐向汇源果汁发出要约收购,也被认为间接与巴菲特有关,但这一收购案被中国有关部门否决。

今年清空了哪些股票

巴菲特曾表示,可以通过三种方式增加投资价值。第一种方式始终是重中之重,即通过内部增长或收购来提高伯克希尔业务的长期盈利能力;第二是购买公开交易的良好或优秀企业的非控股部分权益;创造价值的最后一条途径是回购伯克希尔的股票。

在第二类股份买卖中,对于价格已经过高,或行业变化带来前景不确定的个股,巴菲特会毫不犹豫地清仓。

到今年5月20日的信息显示,伯克希尔今年已经清空了生物制药公司 艾伯维 (AbbVie Inc.)、 百时美施贵宝 (Bristol-Myers Squibb Co.)、 富国银行 (Wells Fargo & Co.)和 Verizon通信公司 ;抛掉了 皇家药业公司 (Royalty Pharma PLC)的大部分持仓。

一季度伯克希尔共新进8只股票,增持7只股票。从行业分布来看,加仓或新进的股票较多是股价处于相对低位的传统行业公司。

新投资了 西方石油公司 (Occidental Petroleum Corp.)、 惠普、花旗集团、派拉蒙环球 (Paramount Global)、化工企业 塞拉尼斯 (CE)、医疗保健服务公司 麦克森 (McKesson)、专业保险公司 马克尔 (Markel)、金融公司 Ally Financial Inc. (原通用汽车金融服务公司)。其中,购入花旗集团和派拉蒙环球股票分别用了近30亿美元和26亿美元。

巴菲特还增持了 雪佛龙、动视暴雪、自由传媒 等公司。

虽然从最新申报表上看,伯克希尔的二级市场持股有50余只,但实际上它的持仓相当集中。以公允价值计算,截至今年6月30日,前五只股票占了伯克希尔证券投资组合的69%: 苹果公司 居首,1251亿美元;其次为 美洲银行 ,322亿美元; 可口可乐公司 ,252亿美元; 雪佛龙 237亿美元; 美国运通 ,210亿美元。

西方石油公司是伯克希尔一项重要的股权投资。伯克希尔拥有西方石油价值100亿美元8%(股息率)的优先股,以及以59.62美元/股的行使价购买多达8386万股西方石油公司普通股的认股权证。今年上半年,伯克希尔还购入了西方石油公司约17%的流通普通股,截至2022年6月30日,其公允价值为93亿美元。

在这些股票之外,以权益法计算的股权投资中,巴菲特最重要的是对食品巨头 卡夫亨氏 普通股的投资。伯克希尔目前持有卡夫亨氏26.6%的已发行普通股。截至2021年12月31日,这些股份的账面价值为131亿美元。今年上半年这项投资的账面价值有所缩水。

老伙伴巴菲特与芒格

重仓苹果

近几年投资苹果公司为巴菲特带来巨大收益。

2016年,在巴菲特的投资副手托德·库姆斯和泰德·韦施勒的影响下,伯克希尔开始购买苹果股票。伯克希尔现在是苹果除指数基金/ETF基金以外的最大股东。

巴菲特之前称苹果公司是他的四大“巨头”之一,也是仅次于伯克希尔旗下保险公司集群的第二大重要公司,这要归功于苹果公司的首席执行官库克。

巴菲特在2021年的年度信中写道:“蒂姆•库克,这位才华横溢的苹果CEO,非常恰当地将苹果产品的用户视为自己的初恋,但他所有的其他支持者也都受益于蒂姆的管理风格。”

苹果公司和西方石油公司的大笔回购股票计划,都让巴菲特颇为欣赏。库克的股票回购策略,可以让苹果公司在无需投资者动手的情况下,每一美元的收益都能让股东获得更多的股权。

苹果公司今年4月公布,董事会已批准900亿美元的股票回购计划。 过去几年,苹果一直是标准普尔500指数成份股中最大的回购者。 截至去年9月的2021财年,苹果投入了855亿美元回购股票,花费145亿美元支付股息。

CNBC称,多年来,伯克希尔一直享受着来自这家科技巨头的定期股息,平均每年约7.75亿美元。

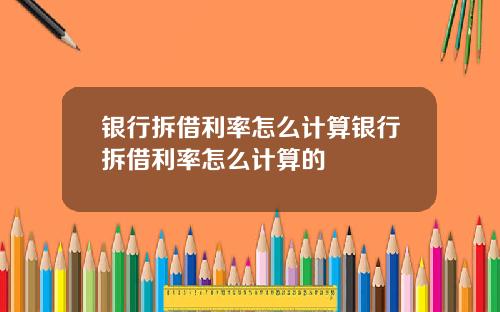

伯克希尔2021年底十大持股

公司

持仓市值

(2021.12.31)

购入总价(亿美元)

持股占比(%)

苹果

1611.55

311

5.6%

美洲银行

459.52

146

12.8%

美国运通

248.04

13

19.9%

可口可乐

236.84

13

9.2%

穆迪

96.36

2.48

13.3%

威瑞森

82.53

94

3.8%

美国合众银行

80.58

54

9.7%

比亚迪

76.93

2.32

7.7%

雪佛龙

44.88

34

2.0%

纽约梅隆银行

38.82

29

8.3%

制图:长平投研

在2021年底时,伯克希尔的主要持股还包括:伊藤忠商事(市值27.28亿美元)、三菱商事(市值25.93亿美元)、Charter通信(市值24.96亿美元)、三井集团(市值22.19亿美元)、通用汽车( 22.06亿美元)等。*